Si vous êtes au régime BNC, vous devez produire des déclarations fiscales et comptables. Elles peuvent être obligatoires ou facultatives. Chaque déclaration a un calendrier spécifique, certaines doivent être télédéclarées, d’autres renseignées sur le portail des impôts, parfois auprès de l’Urssaf. Cet article fait le point sur cette jungle administrative parfois déstabilisante surtout lors des premières années après la création de son entreprise.

La comptabilité des professionnels BNC au régime réel

Les BNC, bénéfices non commerciaux, constituent une catégorie de l’impôt sur le revenu dédiée aux personnes qui exercent une activité professionnelle non commerciale. Le régime BNC s’applique donc principalement à tous les professionnels de santé et du droit ainsi qu’entre autres aux consultants, avocats, architectes, artistes et freelance.

L’exercice professionnel en régime BNC s’effectue via la création d’une entreprise individuelle. On l’appelle parfois aussi une entreprise en nom propre. Difficile donc parfois de s’y retrouver entre vos obligations de particulier et les obligations déclaratives de l’entreprise qui porte votre nom. Vous trouverez ci-dessous la liste des déclarations des professionnels BNC qui vous suivra tout au long de votre carrière.

La déclaration 2035 et ses annexes

La déclaration 2035 est la déclaration des professionnels BNC au régime réel la plus importante. Elle établit le montant du bénéfice non commercial de votre entreprise individuelle. La comptabilité permet de récapituler les dépenses et les recettes encaissées dans l’année civile. Le bénéfice ainsi obtenu servira ensuite de base pour le calcul de vos cotisations sociales et de votre impôt sur le revenu.

Votre déclaration 2035 se décompose en 3 documents principaux :

- La déclaration 2035 récapitule les éléments d’imposition de l’entreprise : bénéfice, plus-values et exonérations éventuelles, immobilisations et amortissements.

- L’annexe 2035-A représente le détail du résultat de votre exercice fiscal. Elle détaille les montants par postes de dépenses comme le ferait un compte de résultat comptable.

- L’annexe 2035-B est la continuité de la 2035-A. L’excédent comptable de la 2035-A est retraité d’éventuelles plus-values, amortissements, exonérations, ainsi que de la quote-part de SCM pour établir le véritable bénéfice fiscal.

Ces trois documents sont généralement établis à partir d’un logiciel de comptabilité en ligne comme Indy.

La déclaration 2035 a une date limite officielle fixée au 3ème jour ouvré après le 1er mai. Avec la télédéclaration, vous avez deux semaines supplémentaires pour envoyer votre déclaration.

Si vos recettes sont limitées (inférieures à 77 700 € HT les deux années précédentes), vous êtes alors éligible à un régime micro-bnc qui permet de simplifier énormément la gestion de votre entreprise individuelle. Lors de la déclaration en micro-bnc, pas besoin de remplir le formulaire 2035, sauf si vous optez délibérément pour la déclaration contrôlée et le dépôt d’une 2035.

La déclaration 2036 si vous avez une SCM

La déclaration 2036 est une autre déclaration des professionnels BNC. Elle ne concerne que les membres d’une Société Civile de Moyens, ou SCM. La télétransmission de la 2036 doit se faire avant le 3ème jour ouvré suivant le 1er mai de chaque année, comme pour votre déclaration 2035. D’ailleurs les déclarations 2035 et 2036 sont généralement envoyées conjointement.

La déclaration d’impôts sur le revenu 2042

Comme n’importe quel foyer en France, vous remplissez une déclaration d’impôt sur le revenu en tant que particulier. Son doux nom est la déclaration 2042. Il existe une annexe dédiée aux professions libérales qui nous intéresse plus particulièrement et qui s’intitule la déclaration 2042-C-PRO.

Si vous déclarez votre 2042-C-PRO par internet, vous disposez d’un délai supplémentaire plus ou moins long selon votre département. A titre indicatif, les contribuables des départements n° 1 à 19 ont jusqu’au 25 mai 2024. Ceux des départements n° 20 à 54 ont jusqu’au 1er juin. Ceux des départements n° 55 à 976 jusqu’au 8 juin.

Le montant du bénéfice fiscal de la déclaration 2035 est à reporter dans la déclaration 2042-C-PRO dans la rubrique « régime de la déclaration contrôlée ». Si vous avez droit à des exonérations fiscales au titre du CESU ou des chèques-vacances, le montant des exonérations est à retirer de votre bénéfice, mais sans générer de déficit.

En micro-bnc, votre bénéfice s’établit comme étant 66% de vos revenus après application d’un abattement de 34%. Vous devez simplement reporter votre CA (sans l’abattement donc) dans votre déclaration d’impôt sur le revenu 2042, le calcul sera fait par l’administration:

- soit en déclaration 2042-C-PRO à la rubrique “régime spécial BNC”,

- soit directement dans la 2042 principale en cas d’option pour le versement libératoire.

La déclaration sociale DS PAMC

La déclaration sociale est la déclaration des professionnels BNC qui permet le calcul des cotisations sociales.

Vos cotisations sociales assurent le financement de votre couverture en santé, famille, retraite et prévoyance. Pour les professionnels en BNC, bénéfices non commerciaux, le recouvrement de vos cotisations est assuré par l’Urssaf. La retraite des professionnels de santé fait toutefois exception à cette règle. En effet, elle est prise en charge directement par leur caisse de retraite, mais la déclaration est commune.

Jusqu’à récemment, tous les indépendants devaient remplir une DSI (pour Déclaration Sociale des Indépendants) afin de calculer leurs cotisations sociales. Depuis 2023 ce n’est plus le cas, les déclarations DSI et DS PAMC ont été intégré à la déclaration fiscale pour former la DSFU. Cette nouvelle déclaration est intégrée à la déclaration de revenu 2042. Elle devra ainsi, être complétée tous les ans.

Le montant du bénéfice à reporter est légèrement ajusté par rapport à votre bénéfice fiscal de la déclaration 2035. La notice de l’Urssaf précise ces retraitements. Certaines déductions fiscales ne doivent pas être prises en compte. Vous repartez donc de votre bénéfice déclaré en ligne CP de la 2035 auquel vous rajoutez les éventuelles :

- Cotisations contrat Madelin, disponibles au cadre BU de la déclaration 2035-A

- Exonérations pour les ZFU ou ZRR, cadre CS ou AW de la déclaration 2035-B

- Exonérations de plus-values à court-terme, page 3 de la déclaration 2035

💡 L’absence de déclaration entraîne un calcul forfaitaire ! Les exonérations sont alors perdues, en particulier la prise en charge par l’Assurance Maladie des cotisations santé des médecins et auxiliaires médicaux. Cette déclaration DS PAMC ne doit surtout pas être oubliée.

Cette déclaration peut être pré-remplie en fonction des éléments communiqués par la CPAM : le montant des honoraires et des dépassements d’honoraires sont pré-renseignés à partir du relevé SNIR. Il convient de les vérifier et de les modifier si besoin.

Sachez que les deux premières années d’activité, vos cotisations sont calculées de manière forfaitaire indépendamment de votre bénéfice.

La déclaration DAS2 pour les honoraires reversés

La déclaration DAS2 est un récapitulatif des professionnels libéraux à qui vous avez versé des honoraires. Cela permet au service des impôts de faire des contrôles croisés. Vous êtes dans l’obligation de déclarer votre DAS2 dès lors que vous versez à des tiers des honoraires de plus de 1200€ TTC par bénéficiaire et par an.

Le principe de la déclaration est très simple. Il s’agit de lister les professionnels libéraux avec qui vous avez travaillé et le montant que vous leur avez versé. Le moyen le plus simple pour faire votre déclaration est le procédé EFI. Pour ce faire, c’est extrêmement simple. Vous allez sur le portail des impôts à la rubrique : Tiers déclarant, ou en cliquant directement sur ce lien. Vous rentrez votre email et recevez un mot de passe immédiatement dans votre boite mail.

La déclaration de TVA

Environ la moitié des professionnels au régime BNC ne sont pas soumis à la TVA. En effet, d’une part certaines professions en sont exonérées. D’autres part, les entreprises qui ne dépassent pas un certain seuil sont en franchise en base de TVA :

- La santé humaine en est exonérée : que vous soyez kinésithérapeute, médecin, dentiste, podologue, ostéopathe… Santé humaine car pour l’anecdote, les vétérinaires ne sont pas exonérés de TVA.

- Les agents d’assurances mais aussi les formateurs sont également exonérés de TVA.

- En dessous de 36 800 € de chiffre d’affaires HT, tous les professionnels en BNC sont éligibles à la franchise en base de TVA.

Si vous êtes éligible à la franchise en base de TVA vous devez facturer toutes vos prestations en HT. Sur chaque facture, vous devez faire figurer la mention « TVA non applicable – article 293 B du CGI » .

💡 Si vous ne reversez pas de TVA, cela implique aussi que vous ne pouvez pas déduire et récupérer la TVA sur vos achats. Maintenant, si vous dégagez de la valeur ajoutée et c’est tout ce que l’on vous souhaite, alors il est avantageux de ne pas être soumis à la TVA. Pour tous les autres, une déclaration de TVA est requise tous les mois, tous les trimestres ou une fois par an en fonction de votre régime et des options choisies.

Déclaration annuelle (régime réel simplifié)

Ce régime est destiné aux professionnels déclarant moins de 15 000 € de TVA par an et avec moins de 247 000 € de Chiffre d’affaires. Vous aurez une déclaration annuelle à transmettre, la déclaration de TVA CA12, en même temps que votre liasse fiscale. En outre, deux déclarations d’acomptes par an sont à transmettre, en juillet et en décembre, jointes de leur règlement.

Déclaration trimestrielle ou mensuelle (Régime réel normal ou mini-réel)

Dans le cas des régimes réel normal ou mini réel, vous aurez au plus une déclaration de TVA mensuelle à faire avec le formulaire CA3. Mais si vous déclarez moins de 4 000 € de TVA par mois, vous pourrez la payer trimestriellement.

Pour en savoir plus sur la déclaration de TVA, consulter notre article « Quel régime de TVA pour ma société ? »

La Cotisation Foncière des Entreprises (CFE)

L’une des dernières déclarations des professionnels BNC à ne pas oublier, c’est la cotisation foncière des entreprises (CFE). La CFE est un impôt sur les biens fonciers des entreprises, c’est-à-dire sur tous vos locaux professionnels : cabinet, bureau, hangar, terrains, etc.

Elle s’adresse à tous les professionnels au régime BNC, même ceux n’ayant pas de local professionnel dédié : la CFE s’applique alors de manière forfaitaire sur votre habitation. Son taux est voté par les élus locaux et varie donc d’une ville à l’autre.

Pour déclarer votre CFE, vous devez remplir un premier formulaire 1447-C-SD l’année de votre installation. Ensuite, elle est reconduitre chaque année et vous n’avez rien à déclarer. Si vous voulez signaler un changement, il faudra alors remplir le formulaire 1447-M. Ces formulaires sont trouvables facilement sur le site des impôts.

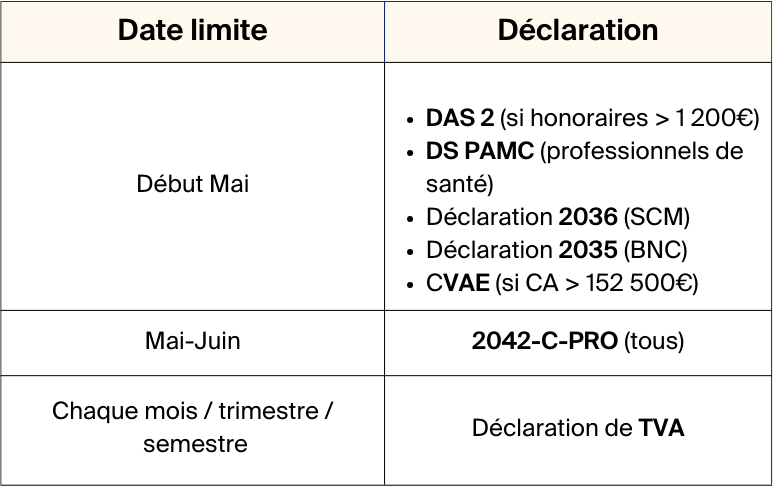

Tableau récapitulatif des déclarations de l’entreprise au régime réel BNC

Vous êtes maintenant à jour sur les déclarations des professionnels BNC !

Comment tenir la comptabilité de mon entreprise en BNC ?

Le comptable est-il obligatoire ?

En France, quelque soit votre statut juridique, vous n’avez pas l’obligation de faire appel à un expert comptable. Ainsi, vous pouvez tout à fait tenir la comptabilité de votre entreprise en BNC vous-même, sans aide extérieure !

Le logiciel de comptabilité, une excellente alternative aux comptables ?

Parce que faire appel à un comptable représente un coût non négligeable, il peut être tentant de chercher une solution alternative. Opter pour un logiciel de comptabilité apparaît alors comme une solution efficace.

Le logiciel de comptabilité est un outil informatique facile d’utilisation, développé dans l’unique but de vous accompagner dans la gestion de la comptabilité de votre entreprise.

Les logiciels de comptabilité permettent d’automatiser les différentes tâches : il s’agit là d’une alternative économique aux comptables. Bien que ces outils ne soient pas des comptables au sens juridique du terme, ils ne sont, en effet, pas inscrits à l’ordre des experts-comptables, ils vous permettront tout de même d’assurer un suivi comptable et d’effectuer vos diverses déclarations obligatoires 🤗

Indy, une excellente alternative aux comptables ?

La solution de comptabilité Indy répond aux besoins des entrepreneurs en BNC. Avec notre solution premium vous avez accès, en quelques clics seulement à :

- La synchronisation bancaire qui fait remonter vos recettes et dépenses automatiquement ;

- La catégorisation de vos transactions pour vous faire gagner du temps dans la gestion de votre comptabilité ;

- Vos diverses déclarations fiscales (2035, 2042-C-Pro, vos déclarations de TVA…) ;

- La génération de vos documents obligatoires ;

- Une aide à la déclaration de vos revenus ;

- Le pilotage de votre activité en temps réel ;

- La gestion de vos notes de frais ;

- L’édition de factures et devis conformes ;

- Un service client 5 étoiles 🌟

Enfin, notez que notre offre à destination des entrepreneurs au régime réel des bénéfices non commerciaux est à 22€ HT mois. Nous proposons également une option pour les micro-BNC à seulement 12€HT par mois !

Vous avez la moindre interrogation au sujet des déclarations des entreprises en BNC ? Laissez-nous un message, nous nous ferons un réel plaisir de vous éclairer ! 💡

Bonsoir . après lecture, je souhaiterais savoir si Georges prépare les chiffres à reporter sur la DSI? et si non, comment être sûre de bien la remplir sans erreurs? et il me semble avoir compris que la DSI est commune URSSAF caisse de retraite. Donc on remplit une seule DSI et les deux organismes sont renseignés? Merci pour vos réponses. Anne

Bonjour Anne,

Georges prépare en effet les chiffres pour votre DSI (si vous êtes en BNC, la fonction n’est pas encore disponible pour les sociétés). Vous avez également notre notice, que nous travaillons tous les ans : https://www.indy.fr/blog/remplir-cotisation-sociale-dsi-dspamc/

Cette déclaration est en effet commune à l’Urssaf et à votre caisse de retraite, il vous faut donc la remplir qu’une seule fois.

Bonjour,

mon comptable me remplissait aussi le formulaire N° 2069-RCI-SD « REDUCTION ET CREDIT D’IMPOT DE L’EXERCICE ». Vous n’en parlez pas pourtant sur le document il est inscrit : ‘Formulaire obligatoire’.

Pouvez-vous nous en dire plus ? (et l’ajouter à la liste des documents si nécessaire).

Merci.

Bonjour,

Le formulaire 2069 et ses différentes annexes permettent de déclarer à l’administration fiscale les réductions et/ ou crédits d’impôt lié à l’entreprise. Il s’adresse aux professionnels déclarant en BIC, alors que cet article traite des professionnels déclarant en BNC uniquement 🙂

Bonjour,

Etes vous sur de ça ? J’ai aussi du remplir cette fameuse déclaration (hors Georges) cette année et il est mentionné nul part que ça ne concerne que les BIC.. Il est écrit que les entreprises doivent remplir cette déclaration.

Bonjour Florian,

Sur la page officielle du site des impôts, il est précisé « Impôts sur les sociétés ». Etes-vous imposé à l’IS ? Il semblerait qu’il existe des exceptions, nous allons creuser ce sujet pour un éventuel article 🙂

Merci énormément, ce post est très utile