Les jeunes diplômés se demandent souvent lors de leur première année d’exercice professionnel en libéral : suis-je éligible au régime micro-BNC la première année d’exercice ? Pour ce premier exercice comptable, puis-je m’abstenir de tenir une comptabilité ? De déposer une déclaration 2035 ?

Il est facile de se perdre sur le site de la DGFIP, la direction générale des finances publiques. De plus, les mises à jour du BOFIP, le Bulletin Officiel des Finances Publiques tardent parfois à arriver. Nous avons donc pris contact directement avec la DGFIP pour vous donner une information fiable et sourcée.

Sommaire

Cet article a été initialement diffusé sur le groupe Facebook Compta Pour Les Professions Libérales, réseau d'entraide des praticiens libéraux dans leur comptabilité.

Qu’est-ce que le régime micro-BNC ?

Pour rappel en deux mots, le régime micro-BNC est un régime fiscal très simplifié. Son principal atout est de permettre à de petits entrepreneurs de ne pas tenir de comptabilité. Ainsi, plus besoin de remplir une déclaration fiscale 2035 en micro-BNC. Il suffit simplement de tenir un journal détaillé de ses recettes. On les déclare ensuite directement sur le formulaire d’impôt sur le revenu 2042. En micro-BNC, les charges sont calculées de manière forfaitaire et estimées à 34% des recettes. Vous payez donc des impôts sur 66% de vos recettes en micro BNC.

Par petit entrepreneur en BNC, on entend en dessous d’un certain seuil de chiffre d’affaires : 77 700€ les deux années précédentes. C’est le plafond des micro-BNC… Et des micro-entrepreneurs.

Différence micro-BNC et micro-entrepreneur

Parce que l’amalgame est souvent fait et que chez Indy on aime bien les choses claires, nous nous devions de faire la différence entre régime micro-BNC et régime micro-entrepreneur. Ce sont deux choses bien distinctes qu’il convient de ne pas confondre pour ne pas qu’il y ait d’incompréhension en cas de contact à prendre avec les impôts.

- Le régime micro-BNC est un régime fiscal uniquement qui, comme dit plus haut, a des facilités déclaratives et des avantages pour certains entrepreneurs qui débutent. Il est destiné à tous ceux qui n’ont pas accès au régime micro-entrepreneur, telles que les professions médicales, les avocats, les notaires…

- Le régime de la micro-entreprise est un régime fiscal et social qui permet, en plus des avantages du régime micro-BNC, d’avoir des facilités déclaratives et des avantages en termes de cotisations sociales. Il n’est pas ouvert aux professions précédemment citées tout simplement car elles ont leurs propres caisses de retraite distinctes du régime général dont les autres indépendants font maintenant partie.

Cet article traitera exclusivement des professionnels en micro-BNC, bien que certains points peuvent s’appliquer aux deux. Mais nous tenions à faire cette différenciation qui n’est que trop peu souvent faite dans les articles qui traitent de ce sujet. Pour en savoir plus, voici notre article dédié à la différence micro-BNC et auto-entrepreneur.

En revanche, dans un cas comme dans l’autre, il y a toujours eu un flou sur la première année d’exercice : éligible ou non éligible ?

Les règles d’éligibilité au micro-BNC

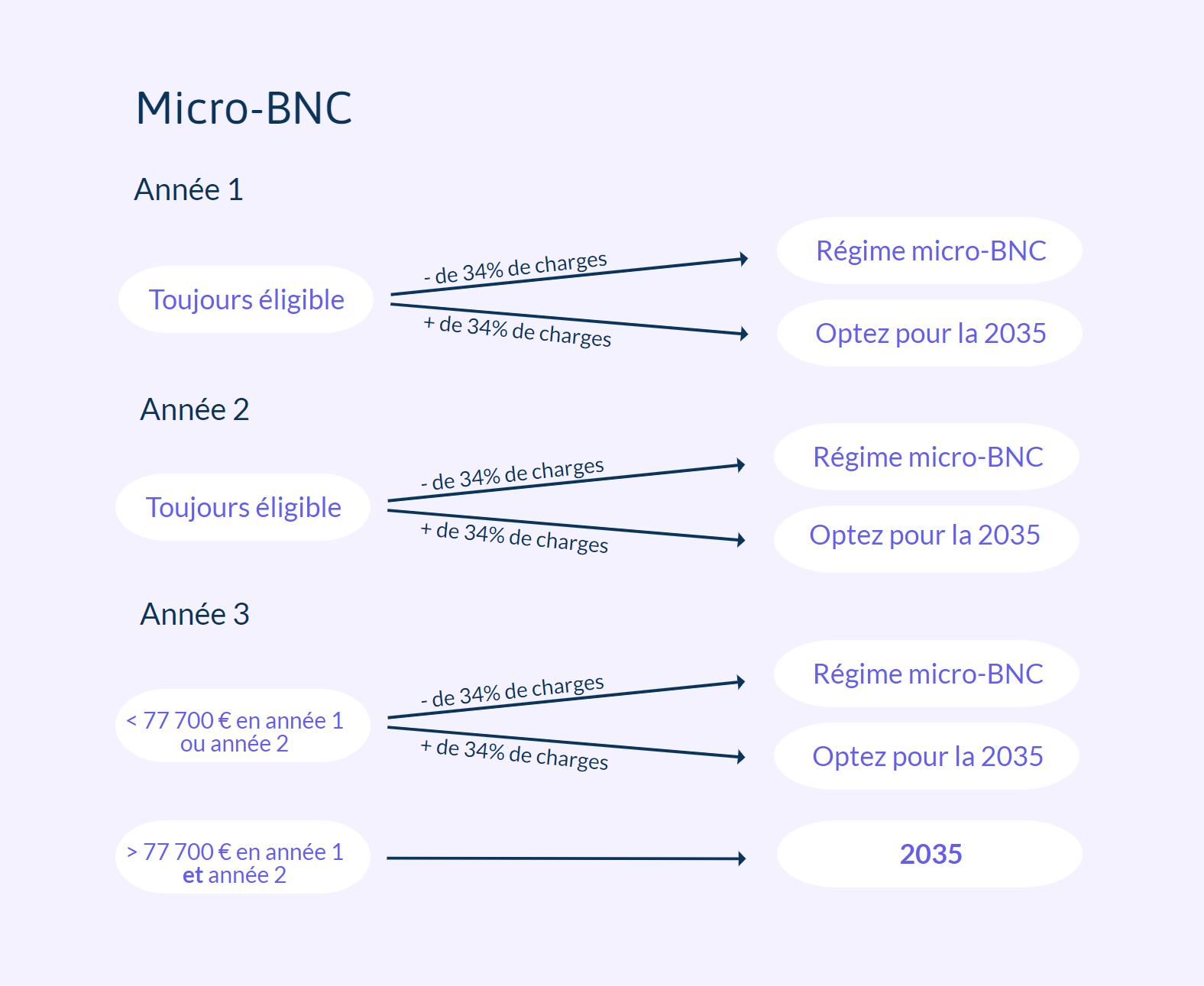

Le mode de calcul est très simple : vous êtes toujours éligible au micro-BNC dès lors que c’est votre première année d’exercice. C’est valable pour la déclaration fiscale de 2021 !

En effet, pour savoir si vous êtes éligible au régime micro-BNC, il faut se référer aux règles de la franchise en base pour la TVA. Concrètement, on se réfère aux recettes des deux années antérieures. Or, s’agissant de l’année de création, vous n’avez pas d’année antérieure … Donc le régime micro-BNC est toujours applicable. Idem pour la deuxième année : vous devez dépasser le seuil pendant deux années consécutives pour perdre l’éligibilité au micro-BNC.

Selon le Bulletin Officiel des Finances Publics (BOFIP) :

« Le régime micro-BNC est applicable de plein droit au titre de l’année de création (année N) et de l’année suivante (N+1). En effet, en l’absence d’activité au cours des années de référence N-1 et N-2, le seuil d’application du régime micro-BNC n’a par définition pas été dépassé ce qui rend ce régime applicable en N. En cas de dépassement de la limite en N (après ajustement des recettes au prorata temporis), le régime de la déclaration contrôlée n’est susceptible de s’appliquer qu’à compter de N+2, à condition qu’un nouveau dépassement intervienne en N+1. »

Ce n’est donc qu’à partir de la troisième année que vous regarderez les recettes des deux années antérieures. Elles détermineront si vous perdez le bénéfice du régime micro-BNC en année 3. Mais vous êtes toujours éligible en année 1 et en année 2.

Exemple avec un premier exercice en 2021

Vous débutez votre activité libérale en collaboration le 1er mai 2023. Supposons que vous réalisez 60 000€ de recettes sur ces 8 premiers mois d’activité. Si vous appliquez le prorata temporis pour évaluer vos recettes en équivalent 12 mois, on obtient :

60 000 x 12 / 8 = 90 000€

Vous êtes éligible au micro-BNC pour votre déclaration 2023. En effet, vous n’avez pas eu d’activité en 2022. En 2024, vous effectuez 94 000€ de recette. Donc en 2025, troisième année de votre activité, il faudra bien tenir une comptabilité libérale et déposer une déclaration 2035 début 2026. En effet, 90 000€ de recettes l’année N-2, en 2023, et 94 000€ de recettes l’année N-1, en 2024, dépassent le seuil de 77 700€ pendant deux années consécutives.

Heureusement, avec le logiciel de comptabilité libérale, la comptabilité et la déclaration 2035 n’est désormais qu’une simple formalité 😉

Avantages et inconvénients du régime micro-BNC

Le régime micro-BNC a de nombreux avantages qu’il ne faut pas négliger. Mais il est surtout adapté aux professionnels qui débutent et qui n’ont pas beaucoup de charges au commencement de leur activité, comme nous le verrons dans un deuxième temps.

Avantages du régime micro-BNC par rapport à la déclaration 2035

Des charges tout en un

En régime micro-BNC, contrairement à la déclaration 2035, vous avez un forfait de charges retiré automatiquement sur vos bénéfices de 34% de votre BNC. Une aubaine pour tous ceux qui n’ont pas beaucoup de charges et qui souhaitent, dans un premier temps, bénéficier de ce statut avantageux.

(Presque) pas de comptabilité obligatoire

Découlant directement de l’avantage précédent, en régime micro-BNC, seul un livre des recettes vous sera demandé en termes de documents comptables. Cela arrangera les personnes ayant des problèmes avec les chiffres et vous assurera un gain de temps non négligeable. Mais nous vous conseillons de doubler ce document d’une comptabilité de trésorerie, pour garder un œil sur vos comptes et vous « entraîner » pour le passage au niveau supérieur, lorsque votre chiffre d’affaires vous demandera des documents plus élaborés.

Inconvénients du régime micro-BNC par rapport à la déclaration 2035

Un forfait de charges parfois désavantageux

Si vous êtes professionnel libéral et que vous avez déjà votre matériel, le régime micro-BNC peut-être intéressant pour vous. Mais si en revanche vous avez à vous équiper et que vous souhaitez payer moins d’impôts, optez plutôt pour la déclaration contrôlée 2035. Utilisée par les entreprises individuelles « classiques » (entendez hors régime micro-BNC), elle vous permettra de déduire toutes vos dépenses en charge et donc de diminuer votre bénéfice non commercial pour payer moins d’impôts. Pas encore à l’aise avec les notions de bénéfice et de charges ? Consultez notre article Quelles sont les charges déductibles en libéral ? pour en savoir plus !

Vous n’aurez pas accès aux exonérations fiscales

Zones de revitalisations rurale (ZRR), abattement médecin secteur 1, crédits d’impôt divers et variés… Nombreuses sont les exonérations fiscales qui s’ouvrent à vous si vous savez bien les chercher. Sauf lorsque vous êtes en régime micro-BNC, puisque la plupart de ces dispositifs demandent d’être au régime réel d’imposition pour en bénéficier. Renseignez-vous bien sur les différentes opportunités de votre profession pour ne pas manquer un crédit d’impôt qui pourrait vous faire faire des économies.

Pas de récupération de TVA

Si, pour les actes remboursés des professions médicales, la TVA n’est pas collectée, certains actes le demandent et les remplacements non occasionnels y sont soumis également. Si vous vous faites remplacer régulièrement au point que la TVA à récupérer devient conséquente, le régime micro-BNC, qui en est totalement exonéré, peut-être un frein à votre développement. Une fois encore, faites vos calculs et vous saurez si ce régime est intéressant pour vous, ou non.

Plutôt déclaration contrôlée 2035 ou micro-BNC ?

Vous n’avez pas forcément intérêt à déclarer au régime micro-BNC. En effet, qui dit charges forfaitaires dit parfois charges sous-évaluées et donc un impôt et des cotisations sociales supérieures. Or, même si vous êtes éligible au micro-BNC, vous pouvez toujours opter pour la déclaration contrôlée 2035. Si vous êtes éligible au micro-BNC, vous avez donc le choix entre micro BNC et déclaration contrôlée 2035.

La règle est relativement simple pour déterminer s’il est intéressant d’opter pour la déclaration contrôlée 2035. C’est à dire rejoindre la cour des grands dès le premier exercice. Si vos charges représentent plus de 34% de vos recettes d’après vos estimations, alors il devient mécaniquement plus intéressant de faire une déclaration 2035 au régime de la déclaration contrôlée.

Des dizaines de praticiens clients d’Indy ont ainsi préféré déposer une déclaration 2035 parce qu’ils ont autant de charges que de recettes pendant leurs 3-4 premiers mois d’activité. Leur déclaration 2035 fait donc apparaître un bénéfice nul, ce qui leur évite de payer des impôts la première année d’exercice : appréciable !

Une image valant mille mots, voici un résumé visuel

Dans le cadre de la période d’essai gratuite, Indy vous permet d’obtenir quasiment instantanément une estimation de vos charges de votre exercice passé. Vous pouvez ainsi évaluer s’il est préférable de déclarer au micro-BNC ou en déclaration 2035 selon que vous dépassez ou non les 34% de charges. Faites l’essai !

Bonjour. J’avais créé une entreprise en 2019 pour faire quelques remplacement et j’ai ensuite arreté complètement. J’ai repris une activité cette année avec un nouveau Siret et je ne sais pas si pour le calcul du pro rata temporis du seuil micro BNC je suis consideré comme ayant commencé en septembre ou si c’est la date de 2019 de création de mon entreprise qui est à retenir. J’ai toujours le même siren qui stipule création en 2019.

Bonjour,

Si vous n’avez pas fermé l’établissement depuis 2019, alors vous avez officiellement commencé votre activité en 2019.

Bonjour,

J’ai débuté mon activité kiné en assistanat en juillet 2021. Je paye une rétrocession de 25%, mes autres charges sont la prévoyance, les fris kilométrique, la retraite. Je pense donc que le régime frais réels me serait plus appropriés, seulement je bénéficie depuis mon installation de l’ACCRE et de l’ARCE au niveau de l’URSSAF, ce qui me permet des taux (?) plus bas de cotisations pendant deux ans (si j’ai bien compris 😉 ) Est il donc toujours judicieux pour moi de passer aux frais réels ? MErci ! SI oui, puis je le faire avant même d’avoir eu un an d’exercice en micro BNC ? merci beaucoup !

Bonjour Manon,

En effet il vous faut faire un calcul un peu plus complexe. Les cotisations sociales représentent environ 20 à 23%. Regardez si en cumulant vos autres charges, vous atteignez les 34%. Attention au sujet de l’ACRE, pour en bénéficier vous ne devez pas réaliser plus de 41 136 € de CA. 🙂

Bonjour,

Je suis médecin généraliste remplaçante, j’ai débuté mon activité en 2018 jusqu’à présent j’étais en micro BNC mais je ne sais pas si je peux toujours y prétendre.

En 2018, j’ai déclaré 13 891,13 euros de chiffre d’affaire

En 2019 j’ai déclaré 45 562,82 euros de chiffre d’affaire

En 2020 73 858,10 (seuil micro BNC dépassé)

Et en 2021 72 512,62 euros

Puis je poursuivre en régime micro BNC ?

Merci pour votre réponse et pour votre aide précieuse,

Cordialement,

Dr Malval Lisa

Bonjour,

Vous avez dépassé le seuil du micro-BNC en 2020, mais pas en 2021. Vous pouvez donc continuer à bénéficier du micro-BNC. Il faut que vous dépassiez le plafond deux années de suite pour perdre le bénéfice de ce régime. Cependant, il peut être intéressant de calculer vos charges : si elle dépasse 34% de votre chiffre d’affaires, il est plus intéressant pour vous de passer au régime réel.

Bonjour et merci pour votre article,

Concernant le prorata temporis :

– Débute il à la date de création d’entreprise ou celle de premier remplacement ? (médecin remplaçant)

– Finit-il le en décembre même si on remplacement pas les deux derniers mois de l’année ?

– Enfin, si début d’activité un 14 février, comment dois je compter ? A partir de février ou mars ?

Merci

Anthony

Bonjour Anthony,

La date de début à prendre en compte est la date de création de l’entreprise. La date de fin est en effet le 31 décembre, sauf si vous avez fermé votre entreprise entre temps. Enfin, vous devez compter à partir du 14 février, soit 10,5 mois d’activité. Pour rappel, vous êtes toujours éligible au régime micro-BNC les deux premières années d’exercice.

Bonjour

Mes charges de 2020 dépassent 34% de mon CA 2020, à ce jour, est ce trop tard pour changer de régime fiscal pour 2020 ?

Mon AGA m’a dit que c’était encore possible, le comptable que je viens d’aller voir m’a dit le contraire, je ne sais que croire.

Merci d’avance pour votre réponse.

Bonjour Aurore,

Quelle est votre profession ? Si vous avez le statut d’auto-entrepreneur, alors ce n’est pas possible, car le régime sociale est différent et plus long à changer. Si en revanche vous avez le statut de professionnel libéral en micro-BNC, alors oui vous pouvez tout à fait changer de régime fiscal et passer à la déclaration 2035 pour 2020, il suffit simplement de la déposer cette année.

Bonjour

Dans le cadre de ma perte d’activités j’ai perçu des aides du fond de solidarité aux entreprises lors du premier confinement. J’ai cru comprendre que ces aides ne sont pas imposables, mais je voulait être sure qu’elles n’entrent pas dans le calcul du microBNC afin de ne pas dépasser le seuil ?

Merci

Bonjour Elodie,

En effet ces aides ne sont pas imposables et ne rentrent pas dans le calcul du seuil du micro-BNC.

Bonjour,

Voila, je suis kine et je viens de m’installer dans un cabinet en assistanat. Je reverse donc 20% de ce que je gagne en rétrocession. Mon problème est que je suis allée voir deux comptables différents, un me conseille la micro BNC et l’autre frais réels. Tout en sachant que je viens de commencer l’assistanat (le premier septembre 2020) et que je fais 30 minutes de voiture tout les jours pour me rendre au travail (qui seraient déductibles en frais réels si je choisis cette option). Pouvez vous m’orienter sur le bon choix à faire ?

Très belle soirée,

Clémence

Bonjour Clémence,

En micro-BNC, les charges professionnelles sont calculées sur la base de 34% de votre CA. Avec 20% de rétrocession en plus de vos charges courantes (voiture, urssaf, retraite…), vous dépassez certainement ces 34% et il est alors plus judicieux d’opter pour le régime réel. Pour faire le bon choix, je vous conseille de calculer votre taux de charge. Voici un article pour vous aider : https://www.indy.fr/blog/comment-choisir-regime-reel-micro-bnc/

Bonjour, je suis indépendante régime micro-BNC, je donne des cours de soutien scolaire. J’ai, sans faire exprès, choisi de ne pas opter pour le versement libératoire de l’impôt sur le revenu. (grosse erreur de ma part… cela me complique tout…)

Je dois donc remplir le formulaire 3025 cette année pour l’année 2019. Dans qu’elle case remplir mon chiffre d’affaire? Merci de votre aide.

fanny

Bonjour Fanny,

Je ne trouve pas d’informations sur un formulaire 3025 en France. Voulez-vous parler de la 2035 ? Dans ce cas, je ne comprends par pourquoi vous devriez faire une 2035 à cause du versement libératoire. Pouvez-vous me donner plus d’informations ?

Bonsoir,

J’ai débuté mon activité en tant que kinésithérapeute en novembre 2019. En mars 2020, je vais commencer un assistanat dans une ZRR.

Est-ce que je peux être en micro BNC pour l’année 2019 et passer en BNC pour l’année 2020 même si mon CA est inférieur à 70000euros (afin de bénéficier de l’exonération d’impôts) ?

Merci pour votre réponse

Bonjour,

Vous pouvez en effet passer du régime micro au régime de la déclaration 2035. Vous devez renoncer à l’option pour le micro-BNC en envoyant un courrier à votre Urssaf au plus tard le 31 décembre de l’année précédente. Pour vos revenus 2020, vous avez donc jusqu’au 31 décembre 2020 pour renoncer au micro-BNC.

Bonjour, merci de votre réponse, n’ayant pas beaucoup de frais en tant que remplaçante il est donc plus judicieux de rester en micro BNC tant que je n’ai pas dépassé ce plafond 2 années de suite si je comprends bien ?

Bonjour Elise,

Oui en effet, si vous avez peu de charges, il est plus intéressant pour vous de rester au micro-BNC.

Bonjour, je suis médecin généraliste remplaçante, j’ai débuté en 2016 jusqu’à présent toujours en micro BNC, pour 2019 mes recettes vont peut être dépasser 70000 euros, est ce que je pourrais encore déclarer en micro BNC ? j’ai un doute est ce que cette possibilité est valable uniquement les 2 premieres années d’exercice ? avec l’article j’ai compris qu’il fallait dépasser 2 années consécutives pour passer en déclaration controlée, donc pour moi à partir des revenus 2020, si le seuil est dépassé de nouveau ?

Merci de votre aide

Bonjour Elise,

Oui tout à fait, il faut dépasser le plafond du micro-BNC (70 000 € donc) deux années de suite avant d’être obligé à passer au régime réel, que vous soyez en début d’activité ou non. Concrètement, dans votre cas, si vous dépassez bien le plafond en 2019 et en 2020, vous passerez obligatoirement en déclaration contrôlée pour l’année 2021.

Je suis au régime réel depuis 10 ans mais mon CA a beaucoup diminué (3600 € en 2018 id en 2019) Puis je arrêter mon activité, faire toutes les démarches administratives et la reprendre immédiatement en micro-BNC?

Bonjour Brigitte,

Sans clôturer votre activité, ce qui serait très fastidieux, vous pouvez tout simplement revenir au régime micro-BNC. D’après le Bulletin Officiel des Finances Publiques : « Les contribuables qui ont opté pour le régime de la déclaration contrôlée peuvent, au terme d’une période d’un an, renoncer à l’application de ce régime et bénéficier du régime micro-BNC, sous réserve d’en respecter les conditions. La renonciation à l’option doit être notifiée à l’administration, sur papier libre, avant le 1er février de l’année suivant celle pour laquelle l’option a été exercée ou reconduite tacitement » (Source : http://bofip.impots.gouv.fr/bofip/5653-PGP.html). Autrement dit, si vous voulez bénéficier du micro-BNC pour votre année 2019, vous devez en avertir l’administration fiscale avant le 1er février 2020.

Bonjour

J ai débuté mon activité fin 2017 (auto entrepreneur / BNC )

Pas de CA

J ai facturé et encaissé en 2018

Puis-je bénéficier de l effacement de mon impôt ?

Bonjour Franck,

Avec le prélèvement à la source, vous payez les impôts pour l’année en cours depuis 2019. Actuellement, ou vers la fin de l’année comme vous n’avez pas déclaré de revenu en 2017, vous payez donc les impôts de 2019, calculés sur vos revenus 2017 et 2018 une fois connus. En 2018, vous n’avez donc pas payé d’impôt, il s’agissait d’une année blanche. Pour en savoir plus, je vous conseille notre article sur le sujet : https://www.indy.fr/blog/impot-prelevement-source-annee-blanche/

Bonjour

Je suis dentiste remplaçant étant dans ma 2eme année d’exercice actuellement (cette année 2019).

En 2018, pour ma 1er année d’exercice donc, j’étais en micro BNC en étant très en dessous du plafond de 70 000

Et donc pour cette année en cours (2019), ma 2eme année d’exercice, pourrais-je choisir le régime micro BNC même si je dépasse le plafond de 70 000€ ?

Merci pour votre réponse

Bonjours Jérôme,

Tout à fait, vous devez dépasser le plafond deux années consécutives avant de devoir passer au régime réel. Comme l’année dernière, vous étiez en dessous, vous pouvez toujours bénéficier du micro-BNC cette année.

Merci pour votre réponse

Bonjour,

Quand est il de la TVA dans tout ca ?

Partons du principe que c’est la première année de création et que l’on dépasse le plafond du CA (70.000), on conserve par défaut les deux premières années le statut de micro-entreprise mais la on doit appliquer la TVA dès dépassement de 35.000€. Peut-on cumuler la N-1 et N-2 comme le CA et donc déclarer la TVA après 70.000 € (Seuil TVA N-1 + Seuil N-2) ?

Bonne journée à vous

Bonjour Victor,

La franchise en base TVA ne fonctionne pas de la même manière que le micro-BNC. En effet, vous êtes redevable de la TVA dès la deuxième année si votre CA dépasse 35 200 €. De plus, si vous dépassez ce seuil pendant l’année, vous êtes automatiquement redevable de la TVA, comme le précise le site du service public « En cas de dépassement des seuils ouvrant droit à la franchise en base de TVA, celle-ci est maintenue au cours de l’année du dépassement si le chiffre d’affaires ne dépasse pas : (…) 35 200 € pour les prestations de services. La TVA est alors due à partir du 1er jour du mois de dépassement du seuil. » (source : https://www.service-public.fr/professionnels-entreprises/vosdroits/F21746)

Régime fiscal sans e bien sûr ♀️!

Bravo et merci pour cet excellent article qui va me guider dans le choix de mon régime fiscale au titre de ma réinstallation au Barreau de Rennes !

L’administration précise cela : (http://bofip.impots.gouv.fr/bofip/4807-PGP.html)

« En cas de création d’entreprise, à défaut d’option pour l’imposition selon le régime de la déclaration contrôlée :

– le régime micro-BNC est applicable de plein droit au titre de l’année de création (année N) et de l’année suivante (N+1). En effet, en l’absence d’activité au cours des années de référence N-1 et N-2, le seuil d’application du régime micro-BNC n’a par définition pas été dépassé ce qui rend ce régime applicable en N. En cas de dépassement de la limite en N (après ajustement des recettes au prorata temporis), le régime de la déclaration contrôlée n’est susceptible de s’appliquer qu’à compter de N+2, à condition qu’un nouveau dépassement intervienne en N+1. »

Si je comprends bien, pour une année démarrée au 1er janvier 2018, le régime du micro BNC s’applique pour toute l’année 2018 ET pour toute l’année 2019. Il s’appliquera pour l’année 2020 si les seuils ne sont pas dépassés en 2018 OU en 2019. C’est bien cela ?

Si c’est le cas les exemples sont erronés.

Bonjour Lucille,

Merci de votre commentaire, vous avez tout à fait raison. Les règles comptables évoluent régulièrement, nous avons remis notre article à jour !

Bonjour

J’ai débuté mon activité libérale le novembre 2018, et si je comprends bien, pour 2018 je serai en micro BNC mais en 2019? Je serai sous quel régime si mes revenus sur les 3 derniers mois de cette année sont supérieurs à 17000 ? BNC ou réel?

Cordialement

Bonjour Hassan,

Comme 2018 est votre première année d’exercice, vous bénéficiez d’office du régime micro-BNC. Lors de votre déclaration de revenu pour l’année 2018, qui se fera en 2019 donc, vous n’aurez pas de 2035 à remplir, uniquement une 2042-C-PRO. Concernant votre régime pour 2019, vous devez en effet vous rapporter aux recettes de ces trois derniers mois : en dessous de 17 500€, vous serez au régime micro-BNC ; au dessus, vous serez au régime réel de la déclaration contrôlée 2035.

Bonjour,

je m’installe en septembre en libéral et on me dit de m’installer en micro BNC mais je me pose des questions sur les charges car quand je compte ne serait-ce que le local (*4 mois) + achat logiciel et lecteur carte vitale cela fait déjà presque 1800€ donc cela va forcément dépasser les 34% de mon CA (si on rajoute compte pro, matériel…). J’ai essayé d’appeler la CCI mais celle-ci me répond qu’elle ne gère pas les orthophonistes donc je suis complètement perdue =/

Quand doit-on décider de cela? Peut-il se faire plus tard? (Je viens de m’inscrire ARS + CPAM).

Merci d’avance 🙂

Bonjour Olivia, vous avez normalement la possibilité de choisir votre régime à la fin de votre exercice fiscal, c’est à dire à partir de janvier 2019. Vous aurez alors la possibilité de calculer quel régime est le plus rentable pour vous. Si vous optez pour le régime réel BNC, n’oubliez pas de remplir votre déclaration 2035 avant mai 2019. Georges, le robot comptable, peut vous aider en automatisant votre comptabilité et en remplissant votre 2035 en quelques clics. Pour un conseil plus personnalisé, vous pouvez toujours contacter votre centre des impôts, ils seront plus à même de vous renseigner à ce sujet.

Bonjour,

Combien de temps peut-on être sous le régime micro BNC au maximum ?

Ayant une activité mixte, dois-je tenir compte de mes revenus salariés ?

Bonjour,

Il n’y a pas de limite de temps, tant que vous respectez les conditions du micro-BNC. Seuls vos revenus en tant qu’indépendant sont pris en compte, vous ne devez pas y ajouter vos revenus salariés.

Bonjour,

Emmanuel Macron n’a pas parlé d’une augmentation significative des recettes pour 2018 (70k environ…) ? Auquel cas une bonne partie des libéraux pourraient passer en micro-bic de fait. Est-ce le cas ? Où en sommes-nous ?

Merci,

Caroline

Bonjour,

Un petit détail m’échappe, si l’année N on a opté pour le régime microBNC avec un chiffre d’affaire inférieur à 35000E, l’année N+1 le chiffre d’affaire dépasse le seuil, on passera automatiquement en régime déclaration contrôlée? ou continue en microBNC (comme dans le temps ) Merci par avance

Kader

Bonjour Kader,

L’année du dépassement, vous pouvez encore déclarer en micro-BNC. En revanche, le prochain exercice fiscal après le dépassement est automatiquement en régime de la déclaration contrôlée donc la déclaration 2035 en effet.

Bonjour,

Le « livret fiscal de créateur d’entreprise » de l’année 2017 que j’ai eu ce vendredi 28/07/2017 aux impôts, donne page 2 , un tableau pour les années N, N+1, N+2…

Et…il est noté : année N : CA <33200 "chiffre d'affaires proratisé la 1ère année pour correspondre à une année pleine" …

Que penser ?

Merci, car on y perd sa patience…

Catherine.

Bonjour Catherine,

L’administration indique que tous les documents ne sont pas à jour (même le Bulletin Officiel des Finances Publics ne serait pas à jour …) mais que la loi est formelle : on peut désormais s’appuyer sur les mêmes règles que la TVA et donc se baser sur les recettes de l’année n-1. Donc être forcément en micro-BNC la première année. Tout cela va encore évoluer suite aux réformes annoncées par le gouvernement d’Edouard Philippe en septembre 2017.

Pour 2016, vous pouvez déclarer en micro BNC la première année d’exercice.

Côme

Bonjour

Je le trouve exactement dans la situation que vous citez en ex. A savoir une activité d’orthophoniste débutée le 2 mai 2017 avec un chiffre d’affaires estimé jusqu’au 31 décembre entre 30 000 et 35000€

L’année 2017 étant ma première année d’activité et ayant par conséquent un chiffre nul pour 2016, je devrais pouvoir bénéficier du régime de la micro bnc

Or les impôts me certifient que ce n’est pas possible car mon chiffre d’affaire prévisible rapporter sur 12 mois dépassent le seuil. Je ne comprends donc plus rien. Pour moi l’évaluation de ce seuil devait se faire pour le choix du régime pour 2018. Sur quel texte m’appuyer pour argumenter le fait que suivant ce que vous indiquez j’aurais bel et bien droit à la micro bnc sachant qu’en plus ayant bénéficié de l’accre les charges seront en dessous des 34%. Merci de votre aide !

Cordialement

Bonjour Valérie,

Tout est indiqué dans l’article avec les sources associées, que je vous invite à partager avec votre Service des Impôts qui n’a peut-être pas encore actualisé ses informations.