Pour leur activité professionnelle, les indépendants doivent investir sur le long terme dans du matériel de qualité : véhicule, machine, travaux de rénovation, etc. Tous ces biens font partie du patrimoine de l’entreprise individuelle et sont à entrer dans le registre des immobilisations. La comptabilité s’appuie alors sur le principe d’amortissement pour lisser ces charges sur plusieurs années.

Sommaire

Cet article a été initialement diffusé sur le groupe Facebook Compta Pour Les Professions Libérales, réseau d'entraide des praticiens libéraux dans leur comptabilité.

Rappel : le principe de l’immobilisation

Les amortissements comptables ne s’appliquent que sur les biens dits immobilisés. Les biens immobilisables sont ceux acquis et utilisés par le professionnel pendant plus d’un an. Il en existe trois types :

- Les immobilisations corporelles : tout bien physique incluant véhicules, cabinets, ou tout équipement matériel utilisé plus d’un an. A noter que le matériel de moins de 500 € peut-être directement déduit en charge au choix du professionnel.

- Les immobilisations incorporelles : les biens immatériels du professionnel (brevets, logiciels, marques…). Elles se limitent généralement à la patientèle du cabinet pour la plupart des libéraux, mais peuvent être constituées de licences et de logiciels pour les suites les plus onéreuses.

- Enfin, les immobilisations financières : parts de société, prêts accordés à d’autres entreprises…

L’amortissement comptable : définition et différents types

L’amortissement comptable consiste à déduire en charge chaque année un pourcentage du prix d’achat du bien, sur toute sa période d’utilisation. Par exemple, pour un véhicule de tourisme, la durée d’utilisation retenue est généralement de 5 ans (vous pouvez retrouver toutes les durées d’amortissement dans notre article sur les immobilisations). Vous déduirez donc chaque année pendant 5 ans une part du prix d’achat de ce véhicule. Cette part change selon le type d’amortissement choisi. Il en existe quatre :

- L’amortissement linéaire

- L’amortissement dégressif

- L’amortissement variable

- L’amortissement exceptionnel

Les amortissements linéaires et dégressifs sont dits traditionnels car ils sont les plus couramment utilisés. Les deux autres types, variable et exceptionnel, sont très rares chez les indépendants et relèvent souvent de biens d’exception. Pour les professions libérales, le plus simple et le plus efficace est d’opter systématiquement pour l’amortissement linéaire.

Attention : Certaines opérations telles que l’achat d’un terrain, d’un fonds de commerce ou le versement d’un droit au bail ne sont pas amortissables.

L’amortissement linéaire

L’amortissement linéaire est le plus simple et le plus utilisé de ces différents types. Son principe est de déduire tous les ans la même somme. L’amortissement ne change donc pas de valeur d’une année sur l’autre, il reste identique tout au long de la vie du bien.

Prenons l’exemple d’une voiture achetée 10 000 € HT. La durée générale d’utilisation est de 5 ans.

10 000 / 5 = 2 000 €

L’amortissement linéaire pour ce véhicule sera donc de 2 000 € par an. Ce montant doit être bien entendu proportionnel à la durée de détention du bien.

La première année, vous devrez calculer l’amortissement au prorata de votre utilisation. Admettons que vous achetez ce bien le 1er octobre, vous allez donc l’utiliser 90 jours sur l’année 2018.

2000 x (90/365) = 493,15. Vous pourrez donc amortir 493,15€ la première année.

Si vous avez beaucoup de biens dans vos immobilisations, tous ces calculs peuvent être fastidieux. Avec Indy, plus besoin de sortir votre calculatrice, il calcule tous vos amortissements automatiquement et les déduit en charge dans votre 2035. Indy gère l’amortissement linéaire, le plus couramment utilisé, et l’amortissement dégressif.

L’amortissement dégressif

Comme son nom l’indique, l’amortissement dégressif diminue avec les années, les sommes à déduire sont donc de moins en moins élevées. Certains biens utilisables par les professions libérales peuvent bénéficier de cet amortissement :

- Les installations de sécurité : équipement d’extinction et d’alarme incendie, détection et protection contre le vol

- Les installations à caractère médico-social : le BOFIP précise que les équipements utilisés en libéral peuvent bénéficier d’un amortissement dégressif s’ils sont identiques à ceux des hôpitaux

- Les machines de bureau : interphones, répondeurs, standards téléphoniques notamment

Seuls les biens neufs sont concernés, les biens d’occasion et les biens dont la durée d’utilisation est inférieure à 3 ans sont exclus.

Le coefficient dégressif est fixé par décret :

- 1,25 si la durée normale d’utilisation est de 3 à 4 ans

- 1,75 si cette durée est de 5 à 6 ans

- 2,25 si cette durée est supérieure à 6 ans

Le calcul du taux d’amortissement dégressif se fait suivant cette formule :

(100 / durée normale d’utilisation) x coefficient

Nous obtenons ainsi un taux applicable chaque année sur la valeur comptable du bien.

Exemple : Le 1er janvier 2021, vous achetez un système de sécurité pour 10 000 €, amortissable sur 5 ans.

Le coefficient est donc de 1,75. Selon le calcul : (100/5) x 1,75 = 35.

Le taux d’amortissement est donc de 35 %.

(35/100) x 10 000 = 3 500. La première année, l’amortissement sera donc de 3 500 €. La valeur comptable du système est alors de 6 500 (10 000 – 3 500).

Attention : n’oubliez pas de calculer au prorata de l’utilisation du bien si vous l’achetez en cours d’année.

(35/100) x 6 500 = 2 275. La deuxième année, l’amortissement sera donc de 2 275 €. La valeur comptable du système est alors de 4 225 €.

Et ainsi de suite pendant 5 ans.

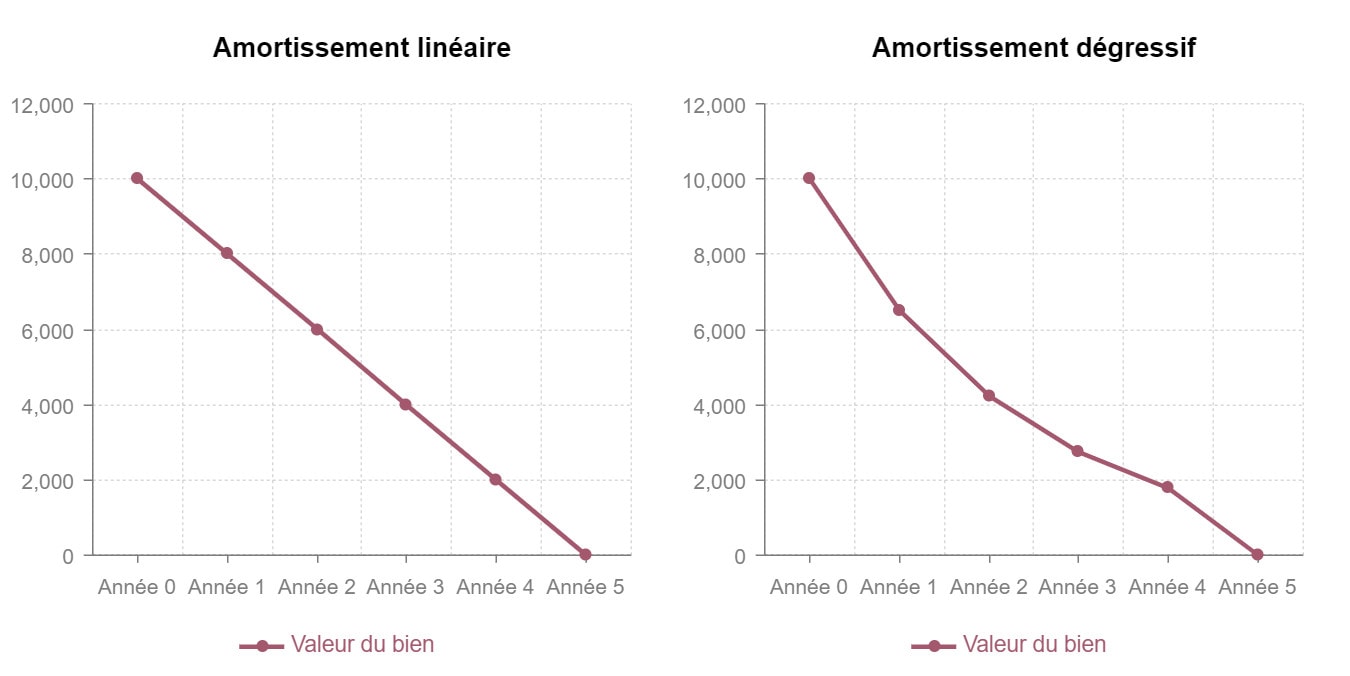

Comparaison entre un amortissement linéaire et un amortissement dégressif sur un bien de 10 000€, amorti sur 5 ans.

L’amortissement variable

L’amortissement variable, aussi appelé « par unité d’œuvre » est assez rare chez les professions libérales. Il consiste à amortir le bien suivant l’unité d’œuvre qu’il consomme ou qu’il produit. Cette unité peut être en nombre d’heures, en nombre de kilomètres ou encore en nombre de pièces. Par exemple pour une voiture, elle sera amortie suivant le nombre de kilomètres qu’elle parcourt. Pour une machine, elle sera amortie suivant le nombre de pièces qu’elle fabrique. Logiquement, cet amortissement ne concerne que les biens qui permettent une prévision sur leur utilisation.

Le calcul s’effectue comme suit : valeur du bien x (consommation annuelle / consommation totale sur la durée de vie du bien)

Prenons un exemple : Vous achetez une voiture au prix de 15 000 €, censée parcourir 50 000 km sur 5 ans. Elle parcourt la première année 11 500 km.

15 000 x (11 500 / 50 000) = 3 450. L’amortissement variable sera donc de 3 450 € la première année.

Attention : n’oubliez pas de calculer au prorata de l’utilisation du bien si vous l’achetez en cours d’année.

La deuxième année, elle parcourt 9 600 km.

15 000 x (9 600 / 50 000) = 2 880. L’amortissement variable sera donc de 2 880 € la deuxième année.

La dernière année, il convient de faire la somme des amortissements déjà déduits et d’amortir le reste du prix du véhicule, pour ne pas dépasser ou être en dessous des 15 000 € d’achat.

L’amortissement exceptionnel

L’amortissement exceptionnel, aussi appelé amortissement accéléré, n’existe quasiment pas pour les professionnels libéraux. Il concerne des biens très spécifiques comme le matériel agricole ou les nouvelles technologies. Ce régime de faveur est accordé par l’administration fiscale uniquement, après une demande justifiée de l’entreprise. Il consiste à amortir très rapidement les coûts importants pour éviter de mettre le professionnel en difficulté. C’est par exemple le cas d’un agriculteur qui doit acheter une moissonneuse-batteuse à plus de 150 000 €.

Nous arrivons à la fin de cette présentation des différents types d’amortissements. Comme nous l’avons vu, les types d’amortissements les plus utilisés par les professionnels libéraux sont l’amortissement linéaire et, dans une plus faible mesure, l’amortissement dégressif.

Vous avez des questions, des remarques ? Venez nous en parler dans les commentaires ci-dessous, l’équipe d’Indy vous répondra rapidement ! Pour suivre l’actualité de la comptabilité libérale, nous vous invitons à rejoindre notre groupe Facebook dédié !

Bonjour, je vais céder mon cabinet à un confrère . Qu’est ce que je fais des amortissements qui me restent?

Bonjour Philip,

Vous voulez dire les biens en immobilisation ? Soit vous les cédez à votre confrère en même temps, soit vous les sortez simplement de votre registre pour les garder (par exemple, pour une voiture). Attention, les plus-values pourront être imposables.

je suis médecin urgentiste et travaille dans une clinique. Mais il me faut un bureau pour gérer tout l’administratif et une voiture car la clinique est à 90 km de mon domicile. Que puis-je déduire pour ce bureau à mon domicile. je dois entre autre acheter des climatiseurs réversibles et refaire faire la peinture….

Bonjour,

Vous pouvez déduire une partie de vos frais de loyer, électricité, internet… au prorata de la surface de la pièce. Pour plus de détail, vous pouvez lire notre article dédié à l’activité libérale à domicile : https://www.indy.fr/blog/activite-liberale-domicile-regle-respecter/. Pour les frais d’aménagements de la pièce, vous pouvez déduire la peinture, les fournitures et les meubles. Attention cependant, les meubles et les climatiseurs doivent être amorti si leur prix unitaire excède 500 € HT.